Los márgenes crediticios indican relajación financiera, ¿será pesimista Powell?

US500

-1,02%

Añadir/Eliminar de la cartera

Añadir a mi lista de seguimiento

Añadir posición

Posición añadida con éxito a:

Introduzca un nombre para su cartera de posiciones

Tipo:

Compra

Venta

Fecha:

Cantidad:

Precio

Valor del punto:

Apalancamiento:

1:1

1:10

1:25

1:50

1:100

1:200

1:400

1:500

1:1000

Comisión:

Crear una nueva lista de seguimiento

Crear

Crear nueva cartera de posiciones

Añadir

Crear

+ Añadir otra posición

Cerrar

NVDA

+0,86%

Añadir/Eliminar de la cartera

Añadir a mi lista de seguimiento

Añadir posición

Posición añadida con éxito a:

Introduzca un nombre para su cartera de posiciones

Tipo:

Compra

Venta

Fecha:

Cantidad:

Precio

Valor del punto:

Apalancamiento:

1:1

1:10

1:25

1:50

1:100

1:200

1:400

1:500

1:1000

Comisión:

Crear una nueva lista de seguimiento

Crear

Crear nueva cartera de posiciones

Añadir

Crear

+ Añadir otra posición

Cerrar

BTC/USD

+0,86%

Añadir/Eliminar de la cartera

Añadir a mi lista de seguimiento

Añadir posición

Posición añadida con éxito a:

Introduzca un nombre para su cartera de posiciones

Tipo:

Compra

Venta

Fecha:

Cantidad:

Precio

Valor del punto:

Apalancamiento:

1:1

1:10

1:25

1:50

1:100

1:200

1:400

1:500

1:1000

Comisión:

Crear una nueva lista de seguimiento

Crear

Crear nueva cartera de posiciones

Añadir

Crear

+ Añadir otra posición

Cerrar

Las acciones cayeron con fuerza ayer, a la espera de lo que diga hoy Jay Powell en su comparecencia. Sería estupendo que Powell reconociera hasta qué punto se han relajado las condiciones financieras y que la relajación de las condiciones podría socavar la senda de política monetaria de la Reserva Federal y, lo que es más grave, retrasar futuros recortes de tipos.

Sin duda, esto haría que la evolución de los precios de los activos de riesgo de ayer pareciese insulsa. Porque el repunte de los activos de riesgo pone claramente en peligro el objetivo de inflación de la Fed. Seamos realistas: la subida de los precios de los activos es inflación.

Los diferenciales crediticios han disminuido tras la reunión de diciembre del FOMC. Dado lo mucho que se han contraído estos diferenciales, parece que si la Fed ya hubiera bajado los tipos.

Ésta es probablemente la razón por la que no hay necesidad de que la Fed recorte los tipos ahora mismo. Cuanto más se contraen los diferenciales crediticios, más se relajan las condiciones financieras.

Descripción: CDX High Yield Chart

Descripción: CDX High Yield Chart

Tal vez el mercado de valores se preocupó un poco y pensó que, si bajaba un poco el día antes de la comparecencia de Powell, podría tomárselo con más calma.

Tal vez lo haga; no tengo ni idea de lo que dirá. Pero si nos dejamos guiar por Bostic, de la Fed de Atlanta, Powell podría estar hablando de la posibilidad de recortar los tipos este mismo año, a un ritmo lento y metódico, si los datos lo permiten.

Lo que me parece sorprendente es que todavía haya gente en la televisión que crea que la Fed recortará los tipos seis o siete veces este año.

No sé en qué planeta viven, pero si el PIB sigue creciendo a una tasa nominal de alrededor del 5%, y la Fed se esfuerza por conseguir que la inflación vuelva al 2%, ¿por qué debería la Fed recortar los tipos en absoluto?

Mientras tanto, el Bitcoin creó un mero patrón envolvente bajista del 9% en el conjunto de la jornada; no puedo decir que haya visto algo tan impresionante.

Cosas como ésta son probablemente una buena razón por la que el Bitcoin nunca tendrá un lugar en el mundo como moneda “real”.

Descripción: BTC/USD-Daily Chart

Descripción: BTC/USD-Daily Chart

Además, el S&P 500 cayó alrededor de un 1% en el conjunto de la jornada y se las arregló para repuntar justo en el nivel de 5.060, que se ha mantenido ya varias veces y es un nivel que no se ha sobrepasado desde los resultados de Nvidia (NASDAQ:NVDA) del 22 de febrero.

Hablando de Nvidia, logró subir un 1,5% en los últimos 30 minutos de la jornada de negociación para cerrar la jornada al alza.

Descripción: NVDA Price Chart

Descripción: NVDA Price Chart

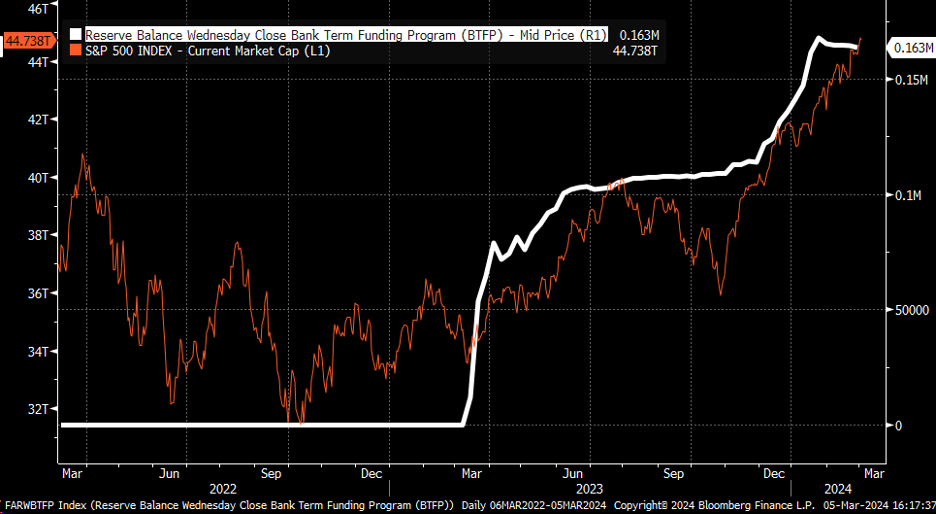

Por último, sólo quedan unos días para que se retire el Programa de Financiación a Plazo de los Bancos. El programa permitía a los bancos utilizar el Tesoro como garantía a la par con la Fed a cambio de efectivo durante un año.

Así que entre ahora y en algún momento alrededor del 5 de abril, imagino que veremos reducirse los saldos del programa en unos 80.000 millones de dólares, mientras que el resto permanecerá hasta la fecha del primer aniversario.

Supongo que deberíamos ver reducirse las reservas en esos 80.000 millones de dólares, así como el balance de la Fed una vez que comience el desmantelamiento.

Algunas personas han especulado que las acciones han subido gracias a este programa, pero yo soy un poco más escéptico. No veo cómo 160.000 millones de dólares de ampliación de los saldos de reserva se traducen en un aumento de 10 billones de dólares de la capitalización de mercado del S&P 500. Desde luego, yo esperaría que no se produjera ese aumento.

Desde luego, yo esperaría que no se desplegara tanto apalancamiento. Al observar las comparaciones de los gráficos, entiendo por qué alguien podría pensar así.

Supongo que sólo lo sabremos si el mercado empieza a caer tal y como subió. Si eso ocurre, quizás ese pequeño programa que creó la Fed tuvo mucho más impacto del que yo pensaba.

——

¿Invierte en Bolsa? ¿Cuándo y cómo entrar o salir? ¡Pruebe InvestingPro! ¡Aproveche AQUÍ Y AHORA! Pinche AQUÍ, elija el plan que quiera de 1 ó 2 años y aproveche sus DESCUENTOS. Obtenga desde un 10% hasta un 50% aplicando el código INVESTINGPRO1. ¡No espere más!

Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!